Előző írásunkban a legelterjedtebb befektetési alapokat vizsgáltuk, ám magáról az általános elvről nem esett szó. Miért lettek ezek az instrumentumok a válság legkedveltebb befektetési formái? Mik az előnyeik más eszközökkel szemben? Hogyan döntsük el melyiket vegyük? És legfőképpen mi is az alapelv a gyakorlat mögött? Jelen írásunkban ezekre a kérdésekre keressük a választ.

A működési elv

A befektetési alapok egyáltalán nem új keletű eszközök, az első ismert befektetési alapot 1774-ben Hollandiában egy Adriaan van Ketwich nevű holland kereskedő alapította. Az 1772-73-as Holland pénzügyi válságot követően a korabeli középosztálynak kevés likvid pénzügyi eszköze maradt, önállóan semmibe nem tudtak fektetni. Ketwich áttörő ötlete azt a problémát volt hivatott megoldani, hogy hogyan tudnak ezek a befektetők kis vagyonnal is minél diverzifikáltabb befektetési portfoliot összeállítani, vagy egyáltalán hogyan tudnak befektetni valamibe. Sajnos a történetet itt félbeszakítom, mivel bár nagyon érdekes a mi kérdésünk nem történelmi jellegű. Aki többet szeretne megtudni a témáról keressen rá Ketwich nevére, vagy esetleg a 'Eendragt Maakt Magt' (az egység erőt alkot) szavakra, mely első alapjának roppant találó neve volt.

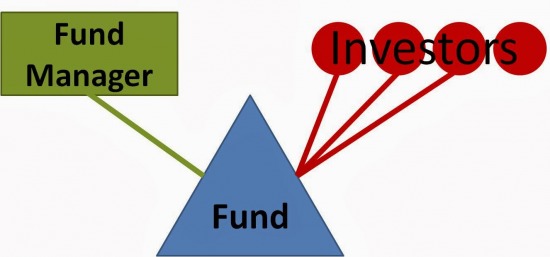

A fenti példából máris láthatjuk, hogy az elmélet csupán azon alapszik, hogy több befektető összeadja vagyonát majd a hozamból vagy esetleges veszteségből tőkearányosan osztoznak. Eddig rendkívül hasonló a részvényekhez, mondhatnánk, ám míg a részvénnyel egy bizonyos vállalkozásba fektetünk, a befektetési alap mögöttes terméke gyakorlatilag bármi lehet.

Szintén hasonlatos a részvénytársasági formához, hogy a befektetők általában nem együtt kezelik a pénzt, hanem valakit megbíznak ezzel a becses feladattal. (A részvénytársaságoknál ezt az embert a közgyűlés választja, míg az alapnál csupán egyénileg azt dönthetjük el, hogy melyik kezelőnek az alapjába fektetünk.) Itt érdemes megismerkedni röviden egy új fogalommal, mégpedig az 'erkölcsi kockázat' fogalmával. Az erkölcsi kockázat nem más, mint hogy rábízzuk a pénzünket valakire aki nem vállal felelősséget érte. Vegyünk egy befektetési alapot példának. Kiss Béla alapkezelő alapjába befizetünk 100 forintot, hogy saját belátása szerint helyezze el. Mi van ha Bélánk mellényúlt és olyan valamibe fektette a pénzt ami hatalmasat bukott? Ki viseli a kockázatot. Természetesen nem az alapkezelő,hiszen akkor egy rosszul menő piacban rendkívül gyorsan mennének csődbe ezek a vállalkozások. A kockázatot mi, befektetők fogjuk viselni, miénk a potencionális nyereség illetve veszteség is.

Hogyan tudom kivédeni az erkölcsi kockázatot?

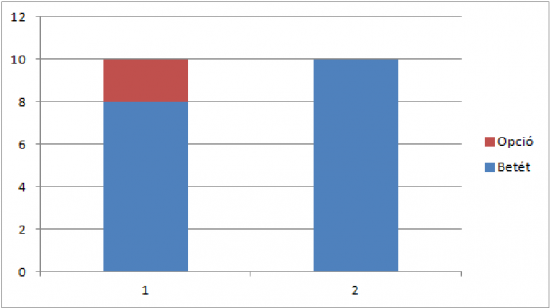

Nos az egyik módja ennek, mint minden befektetésnek a saját cégtől kezdve az állampapírokon át a részvényvásárlásokig a kockázati prémium. Mivel kockázatos alapba rakjuk pénzünket, ahol ideiglenes más használja azt, elvárjuk hogy ezért a plusz vállalt kockázatért magasabb hozamot kapjunk, mintha kockázatmentesen amerikai állampapírba vagy bankbetétbe raktuk volna a pénzünket.

Számtalan olyan alap létezik, mely egy bizonyos piacot vagy indexet követ le. Itt gyakorlatilag nincs erkölcsi kockázat, hiszen a piac mozgását nem az alapkezelő határozza meg. Ilyenkor az alap csak egy eszközt ad a kezünkbe, hogy olyasmibe is tudjunk fektetni, amibe egyszerű magánbefektetőként másként nem lenne lehetőségünk. Ezeket Benchmarkolt alapoknak hívjuk, hiszen mindegyik rendelkezik egy úgynevezett Benchmark index-el, ami a mögöttes piaci mozgást hivatott mérni. Mivel egyik befektetés sem tökéletes itt is lehet kisebb eltérések, de a piaci mozgásokat általában egy az egyben lekövetik ezek az alapok.

Hogyan tudom kivédeni az erkölcsi kockázatot?

Utolsó kommentek