Érdekes negyedévet tudhatnak maguk mögött a devizapiacok. Január 15.-én Svájc sokkolta a piacokat az árfolyam korlát eltörlésével, mely a frank mesterséges gyengítésének végét jelentette. Alig egy hétre rá, jauár 22.-én ez Európai Központi Bank bejelnti 1 100 milliárd eurós pénznyomtatási programját. A dollár index mindemelett 7,7 százalékot emelkedett csak év eleje óta a főbb devizákkal szemben.

Elsőként nem más, mint Adam Smith mutatott rá a kereskedelem, főleg a nemzetközi kereskedelem gazdasági növekedésre gyakorolt hajtó erejére. Erre az azóta második hullámát élő globalizáció sem tudott rácáfolni. Azonban a fix devizás rendszerek eltörlése óta egyre nagyobb hangsúly kerül(t) a deviza keresztek befolyásoló erejére.

Ezen keresztek hatásait akkor sem hagyhatjuk figyelmen kívül, ha saját országhatárainkon belül kereskedünk. Sokszor remek indikátorként szolgálhatnak, melyet a piac nem is felejt el később beárazni.

A tőzsdék jelentős súlyát kitevő cégek legtöbbször multinacionális vállalatok, így működésük során elkerülhetetlen a külföldi devizák konvezriója. Ekkor érdemes a cég számára ’hazai’ fizetőeszköz leértékelődését pozitív jelzésként venni, amely egrészt serkenti a külföldi eladásokat (olcsóbb külföldön a hazai termék), illetve a meglévő üzletekket követő konverziónál is kedvezőbben váltják vissza devizájukat.

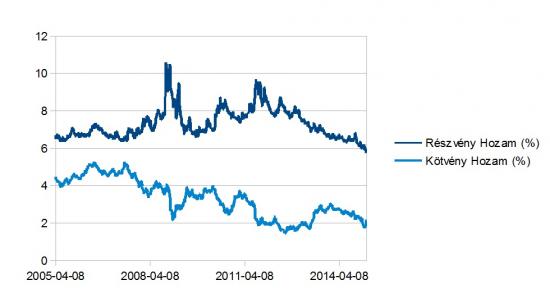

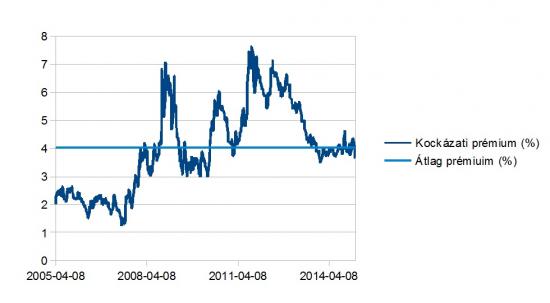

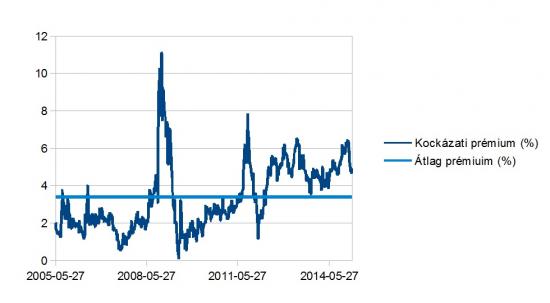

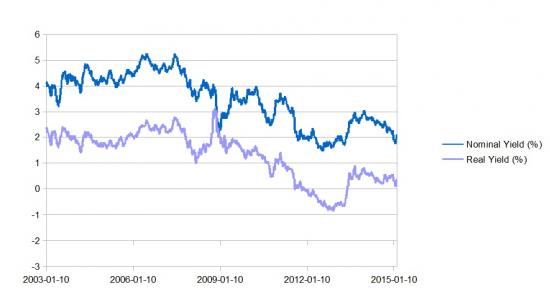

A két legfontosabb befolyásoló hatás, amit érdemes figyelemmel követnünk devizák esetében a kamat különbözetek és a gazdaság külkereskedelmi mérlegi. Első a pénzpiacok szempontjából fontos tényező. Bár a kockázati besorolás fontos szempont, alavetően elmondhatjuk, hogy a pénz mindig a magasabb hozamot nyújtó eszközök felé folyik. Így a magasabb hozamot kínáló deviza erősödik, míg az alacsonyabb eladói nyomás alá kerül.

Kiváló jelenkori példa erre a jelenkor Egyesült Államokja. A piac magasabb kamatokat kezdett beárazni a várt júniusi FED kamatemelés miatt, ami aztán a dollárt is szépen felhajtotta. Most, hogy a FED legutóbbi nyilatkozatában a „türelmes” szócskát megváltoztatta „óvatosra”, ami egy alacsonyabb kamatpályát vetít előre mind a kamat, mind a dollár szintek vissza korrigáltak.

A kockázatosság példájaként érdemes Svájcot emlegetni. Az államkötvények az német szinthez képest alig mutatnak különbséget (ami szintén a német oldalon magasabb), Svájc folyamatosan a frank gyengítésére szorult, mivel az általános menekülő eszköz, ami táplálja a keresleti oldalt.

A külkereskedelmi mérlegek ugyancsak a kereslet-kínálat kapcsolatát vizsgálja, azonban az árupiacokon. Amennyiben a mérleg többletet mutat (az export túlszárnyalja az importot), a gazdaság termékeiért nagyobb kereslet mutatkozik, mint amennyit a gazdaság külföldről szeretne megvásárolni. Svájc ismét jó példa lehet erre, de nem is kell ennyire messze mennünk.

A Közép és Kelet Európai régió az utóbbi hetekben a befektetők figyelmének középpontjába került. A külkereskedelem többletet mutat,és még pozitívak a kamatszintek (,holott az eurós kötvénypiac cirka 27 százaléka már negatív tartományban van). Mindkét tényező kedvező vétellel kecsegtet, többek között a magyar eszközök iránt.

.jpg?full=1)

.jpg?full=1)

Utolsó kommentek